Ho avuto sovente modo, in questi anni, di mettere in guardia la mia clientela dalla pericolosa situazione verso la quale si stava indirizzando il nostro paese.

Ben prima della crisi dei mutui sub-prime e del successivo tracollo del 2008 indicavo nella progressiva deindustrializzazione del paese un cruciale fattore di futura contrazione del benessere che si era andato consolidando nella seconda parte dello scorso secolo.

La riduzione della capacità produttiva, minata da caduta di produttività, basso tasso di ricerca e sviluppo, basso livello dell’istruzione, scarsa penetrazione dell’informatica a tutti i livelli, scarsa conoscenza delle lingue straniere, invecchiamento della popolazione (in particolar modo della classe imprenditoriale), frammentazione e sottocapitalizzazione delle imprese sarebbero potuti diventare i driver di un progressivo sgretolamento di una crescita sempre più fragile, con gravi ripercussioni sull’intera società italiana che poco avrebbe potuto contare sull’intervento pubblico, causa un debito di enormi dimensioni.

Consapevole pertanto di ciò, ho costantemente sottolineato – proprio in virtù del mio lavoro di consulente in tema di investimenti e pianificazione finanziaria – che ne sarebbe derivata una generalizzata incapacità di produzione di nuovo risparmio e un aumento della tendenza all’erosione dello stock di ricchezza tanto faticosamente accumulato nei decenni precedenti.

Se questa è stata dunque un mia perdurante convinzione (corroborata peraltro dall’osservazione di dati e tendenze economiche disponibili a chiunque) non potevo che apprezzare e condividere l’intervista di adviseonly.com al Prof. Giovanni Vecchi, pubblicata in questi giorni.

Innanzitutto chi è Giovanni Vecchi? Il Prof. Vecchi è docente di storia economica, statistica e analisi del benessere all’Università di Roma Tor Vergata. Poco più che quarantenne ha al suo attivo un notevole curriculum nel quale spiccano numerose ricerche, articoli, pubblicazioni e un libro che invito a leggere, intitolato “In ricchezza e in povertà. Il benessere degli italiani dall’Unità a oggi” edito nel 2011 dalla casa editrice “Il Mulino“, di Bologna.

Mi ripropongo pertanto di proporre, qui di seguito, l’intervista così come è stata pubblicata:

“Intervista a Giovanni Vecchi”

D. Nel suo discorso al Teatro Parenti, ci ha mostrato come in Italia il PIL pro-capite sia diminuito per la prima volta dal secondo dopoguerra nel 2001-2013 e che, in generale. Stiamo perdendo terreno rispetto al resto del mondo. L’Italia secondo Lei sta sprofondando o ha toccato il fondo e si sta preparando alla risalita?

R. La dinamica del PIL pro-capite è un problema strutturale dell’Italia. E’ indubbio che la Grande Recessione abbia impresso un’accelerazione alla contrazione dei redditi e delle spese degli italiani, ma è da due decenni che l’Italia non cresce. Durante gli “anni d’oro” (1950-1973) si crebbe a velocità sostenuta, con un tasso medio del 5,5%. La generazione successiva ha invece fatto esperienza del rallentamento: fra il 1974 e il 1992 il tasso di crescita si è dimezzato (2,4%). Poi è iniziato un rallentamento pronunciato e da allora non ci siamo più ripresi.

Questa frenata è, in parte, fisiologica: è più semplice crescere partendo dalle retrovie.

Ma il quadro è più fosco se confrontiamo la dinamica del PIL italiano con quella degli altri paesi: abbiamo perso terreno sia verso gli USA, sia verso l’Europa, sia verso i Paesi Ocse in generale. Pensate che dal 2000 al 2010 abbiamo avuto il peggior dato di crescita medio nel mondo, escludendo l’Africa sub-sahariana.

Insomma. L declino dell’Italia è ampliamente documentato. Ma non credo che abbiamo toccato il fondo. Un paese può uscire dal declino solo quando riesce a capire gli scenari che si prefigurano.

Ma per capire e gestire le tensioni che il cambiamento provoca bisogna essere istruiti. E’ proprio questo l’anello più debole del nostro paese, che ne impedisce la ripresa. Per questo penso che scenderemo ancora.

D. La crisi non ha eroso solo il PIL, ma anche il risparmio degli italiani. Come si è evoluto dall’unificazione ad oggi?

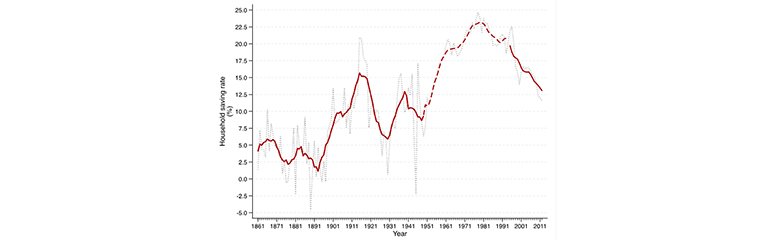

R. Per rispondere, abbiamo dovuto fare una grande ricerca per ricostruire la serie storica del tasso di risparmio delle famiglie italiane, che vediamo nel grafico.

Fonte: Giovanni Vecchi (2011), “In ricchezza e in povertà. Il benessere degli italiani dall’Unità a oggi”, il Mulino

Osservandolo, emerge che anche il risparmio è stata una conquista. A fine Ottocento, non si riusciva a risparmiare più del 4-5% del reddito. Quindi siamo arrivati al 10% durante la Prima Guerra Mondiale e poi siamo diventati “campioni del risparmio” tra la fine degli anni Settanta e l’inizio degli anni Ottanta, quando gli italiani riuscivano a risparmiare oltre il 25% delle proprie entrate. Adesso siamo tornati al di sotto del 10%.

Il risparmio è colato a picco per varie ragioni. Innanzitutto, perché il redito non cresce. In secondo luogo, le famiglie stanno cercando di ammortizzare le ripercussioni della crisi e difendere il loro tenore di vita. Nel 2010, solo quattro famiglie su dieci sono riuscite a risparmiare e una su cinque si è indebitata.

Queste cifre si impennano per i giovani: il 37% non riesce a risparmiare, anche per colpa di una disoccupazione giovanile sopra al 40%. Non bisogna dimenticare che dietro l’incapacità di risparmiare c’è l’incapacità di programmare una vita e realizzare i propri obiettivi.

D. In generale, qual’è stato l’impatto della recente crisi sul benessere degli italiani?

R. L’impatto è stato pesante. Certamente un fattore critico in questo momento è la mancanza di lavoro e di prospettive.

L’Istat ha calcolato che il 28% dei residenti in Italia è a rischio povertà o esclusione sociale e la percentuale di poveri è raddoppiata nel giro degli ultimi anni. Ormai i poveri costituiscono un vero e proprio esercito, che va al di là di ogni programma di welfare che si possa disegnare, Io non ho memoria di fenomeni di deterioramento così repentino. Ma neanche di un serio dibattito tra politici, media e policy maker: dopo qualche commento sui dati dell’Istat, tutto è tornato come prima. Evidentemente, la povertà non interessa molto.

Bisognerebbe fare prevenzione: anziché contare i poveri, converrebbe stimare la vulnerabilità alla povertà, ovvero la probabilità di diventare poveri “domani”.

D. La crisi ha dunque colpito tutti gli italiani allo stesso modo?

R. No, è stata “selettiva”. I redditi e la ricchezza sono diminuiti in maniera importante, ma soprattutto quelli delle famiglie meno benestanti: basti pensare che il reddito del 10% più povero della popolazione dal 2008 al 2012 è crollato del 25%. E la disuguaglianza si è impennata.

D. L’aumento delle disuguaglianze è stato al centro del dibattito mondiale nel 2014 dopo la pubblicazione del libro di Piketty “Il capitale nel XXI secolo”. Anche lei ha trattato lo stesso tema nel 2011 nel suo libro “In ricchezza e in povertà”. Cosa ne pensa del saggio del suo collega francese?

R. Il lavoro di Piketty ha avuto molti meriti, tra cui quello di portare all’attenzione della collettività il tema della disuguaglianza, come anche il mio libro, su scala minore. Il dato aggiuntivo di Piketty riguarda l’ascesa del rapporto tra capitale e PIL, che sta tornando ai livelli dell’Ottocento in molti paesi. Questo genera il timore di tornare a un passato che si riteneva ormai superato. Personalmente, non credo che questa paura sia fondata: bisogna far bene i conti, e non sempre si confermano i risultati di Piketty.

Infine, credo che ci sia una grande omissione nel suo saggio: non ha incluso nell’analisi il capitale umano, che ha un’importanza fondamentale in un’analisi storica di lungo periodo. Il capitale umano ha contribuito in maniera importante all’avvicendamento USA-UK per la leadership mondiale e al tempo stesso, ha contribuito a evitare un aumento esponenziale delle disuguaglianze in America. Se includessimo il capitale umano nell’analisi, ci sarebbe spazio per un po’ più di ottimismo.

Personalmente, non vedo un epilogo alla Karl Marx, con la distruzione del tessuto sociale per l’aumento delle disuguaglianze. Ma dobbiamo ricordarci che ci sono delle tensioni nelle società e che c’è un livello di disuguaglianza nella distribuzione della ricchezza oltre il quale è meglio non avventurarsi. Vorrei che questo rimanesse un richiamo salutare e non un elemento di ansia in un Paese, come l’Italia, che sta facendo fatica a ripartire.

D. A questo proposito, cosa ne pensa dell’aumento delle disuguaglianze nel Belpaese?

R. In Italia è aumentata la disuguaglianza, ma non in maniera così pronunciata come nel Regno Unito e negli USA. Il fatto che da noi sia aumentata in maniera minore può voler dire che da noi il sistema di welfare è riuscito comunque ad ammortizzare.

Ritengo però grave che si siano combinati nello stesso periodo l’incapacità di crescere e l’aumento delle disuguaglianze. Questo dà luogo a un aumento della povertà, destinata ad aumentare ancora in futuro. Il 25-30% degli italiani non poveri oggi sono ad alto rischio di povertà nei prossimi dodici mesi. Questo dimostra che l’Italia è fragile e sta riuscendo a evitare il baratro povertà attingendo ai suoi risparmi. Questa situazione non può protrarsi all’infinito e sta intaccando il ceto medio.

Una soluzione semplice al problema non esiste: bisogna riuscire ad accomodare il cambiamento richiesto a una società perché possa competere e tornare a crescere, abbracciando i valori della competizione e della tecnologia, con i costi che ad essi si associano. E la chiave di volta per questo cambiamento passa dalla scuola.

D. Ci vorrebbero maggiori investimenti in istruzione?

R. Quasi tutti sanno aumentare la qualità di istruzione: basta aumentare le iscrizioni e bocciare di meno. Il vero problema dell’Italia è la qualità del capitale umano, ovvero una popolazione che, quando è confrontata con le altre, non finisca agli ultimi posti in matematica e in problem-solving.

E invece stiamo sprofondando: abbiamo una popolazione giovane con pessimi risultati nei test Pisa-Ocse, mentre la popolazione adulta, come ha denunciato il linguista Tullio De mauro, è afflitta da analfabetismo funzionale. Significa che legge, ma poi non sa riassumere cosa ha letto, perché non lo capisce. Considerando la fragilità economica che sta attaccando il ceto medio con l’ignoranza, io sono scettico anche sulla tenuta democratica. Lo vediamo dalle discussioni superficiali sull’uscita dall’euro. Quella della scuola è la riforma più importante da attuare, altrimenti l’Italia non troverà la strada per uscire dal declino.

Approntare una strategia di difesa

Dunque, quelle che erano delle semplici previsioni si sono purtroppo puntualmente avverate ma, in questa poco confortante realtà, averle sottoposte all’attenzione dei miei clienti ha significato quantomeno ridurne l’impatto sui loro patrimoni, aver contribuito ad una migliore percezione dei rischi derivanti da una non attenta e non responsabile gestione dei loro portafogli finanziari; significa anche aver indotto dei comportamenti altrettanto responsabili nei loro figli ma il tema di fondo non cambia: dopo il male ci sarà il peggio.

Nel frattempo si sono gravemente ampliate le sacche della disoccupazione, si sono ulteriormente ridotti i redditi medi delle famiglie, si stanno riducendo a poco a poco le sicurezze dello stato sociale così faticosamente costruite nei decenni passati, in primis quella di una terza età da vivere con dignità e serenità e il compito di provvedere a ciò è lasciato in buona misura alla libera e volontaria iniziativa di ciascuno.

Tutto ciò in un clima di crescita globale poco significativa, se non gracile, ma che comunque il nostro paese non è ancor oggi in grado di intercettare.

In questa situazione non tarderà a pesare anche una sopravveniente maggiore difficoltà nella gestione delle risorse familiari a tutto tondo. Gestire oculatamente redditi sempre più scarsi, patrimoni che andranno sistematicamente riducendosi e che dovranno essere utilizzati per esigenze sempre più importanti e inderogabili non rappresenterà un certo un compito facile.

Gli aiuti straordinari messi in campo dalle banche centrali nei prossimi anni sono destinati ad esaurirsi e ciò porterà a maggiori volatilità (leggasi perdite) rispetto all’ultimo quinquennio, le perdite andranno ad erodere il capitale che via via sarà utilizzato per pagare l’istruzione ai figli, per la manutenzione delle proprie abitazioni, per le spese correnti, per gli accantonamenti previdenziali, ecc., in presenza tra l’altro di una pressione fiscale sempre maggiore su qualsivoglia impiego finanziario . Sui mercati pioveranno sempre più numerose le offerte di prodotti oltremodo complessi e di difficile comprensione, il cui assemblaggio nel portafoglio complessivo costituirà un vero e proprio enigma per clienti sempre più spaesati e disorientati.

La gestione dei propri patrimoni sarà dunque sempre più complicata e destinata ad essere supportata da veri e propri consulenti in materia e non da semplici intermediari, come avviene oggi, contraddistinti da un’operatività pregna di conflitti di interesse e relegati dalla stessa normativa nel ruolo di meri proponenti l’acquisto di prodotti finanziari.

Tradurre le presenti e future complicazioni di cui sopra in un rapporto di assistenza professionale è ormai un’esigenza esplicita anche nel nostro paese, lo confermano le più recenti indagini. A tal proposito posso citare un breve aneddoto che trassi dalla mia seconda esperienza formativa in USA, datata 2012, quando ebbi modo di chiedere come avvenivano i primi contatti con la nuova clientela potenziale e la risposta fu semplicemente disarmante: “Da qualche anno sono i clienti a cercare i consulenti; qui da noi i risparmiatori hanno finalmente capito che non è più tempo di scherzare con il proprio futuro“. Che grande risposta!

Ma cosa c’è realmente in gioco? Cosa chiedere a un professionista in cambio di un legittimo costo da sostenere?

In primo luogo la finalizzazione delle risorse finanziarie agli obiettivi dichiarati dovrebbe costituire l’intelaiatura stessa del rapporto consulente-cliente. La gestione di tali risorse dovrebbe essere supportata da elementi di analisi di verificabile validità, dovrebbe essere basata su un rigido controllo del rischio non solo nella fase iniziale ma per tutta la durata dell’investimento, le proposte dovrebbero orientarsi su prodotti selezionati con cura per la loro qualità e i loro costi, la ricerca del contenimento degli oneri fiscali dovrebbe essere costantemente applicata, il tutto in assenza totale di conflitti di interessi.

Tutto ciò per ottenere con la massima precisione possibile il conseguimento dei risultati programmati, che vanno dall’acquisto di un abitazione al pagamento delle rette universitarie per i propri figli, dalla costituzione di una previdenza complementare alla mirata successione ereditaria del proprio patrimonio, e chi più ne ha più ne metta.

Un rapporto franco e sincero e una disponibilità che vada al di là del semplice rapporto di lavoro sarebbero infine gli ultimi ingredienti per una ricetta ideale.

Dall’altra parte, quella dell’investitore, due sole cose da tenere ben presenti. La prima è che instaurare un rapporto professionale di qualità significa accordare la propria fiducia all’altra persona, senza freni o remore di sorta.

La seconda è ricordarsi sempre quanto costa quel rapporto, ma avendo ben presente quanto verrebbe a costare di più l’intervento di un dilettante.